Los motivos de Grecia para declarar el default y por qué otros países harán lo mismo

A fines de octubre, los líderes europeos aceptaron lo inevitable y el gobierno griego declaró default sobre su deuda pública. Oficialmente, el país y sus prestamistas acordaron una modificación de los términos para los bonos griegos, pero es difícil esconder el hecho de que el recorte de la deuda impuesto a los acreedores es algo distinto a un default.

Pierre Lemieux es un economista afiliado al Departamento de Ciencias Administrativas de la Université du Québec en Outaouais y autor de Somebody in Charge?: A Solution to Recessions (Palgrave-MacMillan, 2011).

La razón para el default es sencilla: a lo largo de las últimas décadas, el Estado griego había acumulado una deuda pública insostenible que otros contribuyentes europeos no querían asumir. El dato crucial es que el problema de la deuda griega es esencialmente estructural y no una consecuencia de la reciente recesión, la cual simplemente precipitó la catástrofe. Datos de la Comisión Europea muestran que la relación de deuda pública griega/producto interno bruto, la cual llegó a 143 por ciento en 2010, ya era de 105 por ciento en 2007. En la década de los setenta, la relación era de alrededor de 20 por ciento del PIB pero, entre 1980 y 1994, esta se disparó a 96 por ciento (ver Gráfico 1). Gran parte del daño se hizo mucho antes de que se presente la Gran Recesión.

Parte del problema de Grecia es el estancamiento de los ingresos tributarios. En 1995 (el primer año para el que la Organización para la Cooperación y el Desarrollo Económico tiene datos), el gasto público constituía 46 por ciento del PIB griego, 7 puntos debajo de la misma cifra para la eurozona (53 por ciento). Sin embargo, los ingresos del Estado griego constituían 37 por ciento del PIB, mientras que en la eurozona esta cifra era de 46 por ciento —una brecha de 9 puntos. Los contribuyentes griegos no querían pagar por el abultado gasto público y el Estado no fue capaz, o no quiso, cobrar impuestos más altos.

Más allá de Grecia

La desde ya amplia brecha entre los gastos y los ingresos en la eurozona (7,5 por ciento en 1995) es una señal de que algo ha estado mal en Europa desde hace mucho. Allí también, los contribuyentes no estaban pagando por todos los beneficios que recibían del Estado. En otras palabras, Grecia no es la única que tiene un déficit estructural y un problema de endeudamiento público. Con pocas excepciones (Irlanda, España y los países nórdicos), los países europeos estaban, antes de la Gran Recesión, montados en una tendencia de un alto déficit y endeudamiento públicos que había empezado en la década de los setenta.

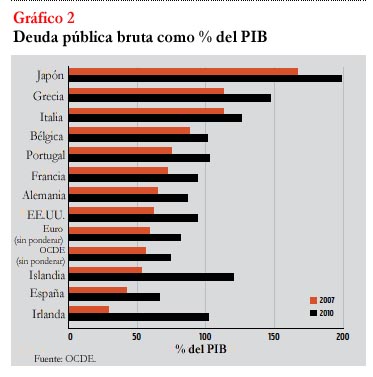

Considere el Gráfico 2, el cual compara la deuda pública bruta en relación al PIB en ciertos países antes y después de la Gran Recesión. En 2007, la deuda pública bruta en un país típico de la eurozona era de 59 por ciento (promedio no ponderado) del PIB, lo cual equivale a casi tres cuartos del nivel de 82 por ciento alcanzado en 2010. En otras palabras, casi tres cuartos de la deuda pública de la eurozona fue acumulada antes de la Gran Recesión, de hecho, antes de mediados de los noventa.

Con la deuda pública bruta en 113 por ciento del PIB en 2007 (las estadísticas de la OCDE difieren ligeramente con las de la Unión Europea), Grecia e Italia ocuparon el segundo y tercer lugar por endeudamiento público, después de Japón (un especial caso atípico). Considere cómo Bélgica (88 por ciento), Portugal (75 por ciento), Francia (72 por ciento), e incluso Alemania (65 por ciento) también estaban empujando hacia arriba el promedio de la eurozona. En todos estos países el nivel de deuda pública ya estaba, en 2007, en un 73 por ciento o más de lo que llegaría a ser después de la Gran Recesión. Una situación similar ocurre si observamos a todos los miembros de la OCDE: para 2007, el miembro típico había acumulado 75 por ciento de lo que su deuda sería en 2010.

En EE.UU., la relación de deuda pública bruta con el PIB en 2007 era de 66 por ciento de lo que llegó a ser en 2010. Solamente la fortaleza habitual de la economía estadounidense evita que los inversionistas estén nerviosos acerca de los bonos del gobierno estadounidense —por ahora.

Nótese que estas cifras de deuda pública/PIB subestiman el peso de la deuda antes de la recesión, ya que un PIB menor empuja hacia arriba la relación post-recesión.

Dos factores condujeron a este alto nivel de endeudamiento público. El primer factor es el crecimiento del gasto público, especialmente el crecimiento del Estado de Bienestar. Incluso en EE.UU., país que ha evitado los peores excesos, el gasto público total aumentó de alrededor de 9 por ciento del PIB antes de la Primera Guerra Mundial a 37 por ciento en 2007 (y a 42,5 por ciento en 2010). El segundo factor está relacionado al primero y son los déficits endémicos que se han dado desde mediados de los setenta, los cuales los teóricos de la Escuela de Public Choice (Opción Pública) James Buchanan y Richard Wagner habían diagnosticado en su profético libro de 1977, La democracia en déficit: La herencia política de Lord Keynes (Democracy in Deficit: The Political Legacy of Lord Keynes).

Excluyendo la evasión tributaria sin precedentes y las estadísticas manipuladas de Grecia, los mismos factores estructurales que condujeron al Estado griego a un default se encuentran presentes en otros países europeos y en EE.UU. El envejecimiento de la población solamente empeora la situación.

Este artículo fue publicado originalmente en inglés en la revista Regulation del Cato Institute, edición de invierno 2011-2012.