El gobierno griego y su gigantesca estupidez

Grecia está ofreciendo grandes lecciones para el resto del mundo.

Grecia está ofreciendo grandes lecciones para el resto del mundo. Una de estas es, sin lugar a dudas, cómo la acumulación desaforada de deudas, como en la que ha estado El Salvador desde que el FMLN tomó el poder, termina en dolorosas y prolongadas crisis -que hacen pagar enormes costos a partir de la irresponsabilidad de los gobiernos populistas.

Otra lección de gran magnitud se refiere a los resultados catastróficos que tienen las comunicaciones tontas con respecto al cambio de una moneda internacional hacia una moneda local.

Grecia no tiene que salirse del euro si no acepta la oferta que sus acreedores le han hecho, y mucho menos el euro va a caer si Grecia no paga, así como ni Puerto Rico ni EE.UU. van a abandonar el dólar (y éste no va a colapsar) si Puerto Rico no paga sus deudas (cosa que es muy probable que suceda). Sin embargo, mucha gente así lo cree, y algunos líderes europeos han advertido que eso puede pasar, más que nada para afligir a los griegos, que en su mayoría no quieren salir del euro.

El miedo de regresar al dracma, que significaría que el gobierno convertiría los depósitos de la gente en los bancos de los euros en los que ahora están denominados a dracmas, que sin duda alguna se devaluarían como en caída libre, incentiva a la gente a retirar sus depósitos de los bancos griegos y girarlos hacia otros países europeos, en donde estarían seguros contra la devaluación.

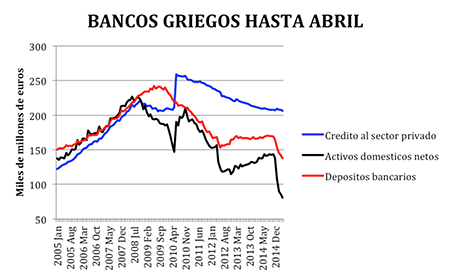

Este problema se ha ido construyendo desde hace años, y ha causado una fuga de capitales contínua que ha debilitado a los bancos griegos y a la inversión en ese país. Gran parte del problema de la caída de la producción griega se debe a esto. La gráfica adjunta muestra cómo desde la crisis los depósitos y los activos domésticos netos de los bancos (inversiones de los bancos en activos localizados en el país, como préstamos al sector privado, bonos del gobierno, edificios, equipo, etc.) han disminuído desde la crisis. Los préstamos al sector privado, parte de esos activos, se incrementaron un poco después de la crisis, pero también se han precipitado desde entonces. La fuente de esa caída ha sido la caída de los depósitos bancarios, dinero que ha salido del país ante el temor de que los que queden en Grecia pierdan casi todo su valor -en la eventualidad de ser convertidos a dracmas.

Fuente: International Financial Statistics, FMI.

La caída de referencia se estabilizó en 2012, momento en que el riesgo de salir del euro se redujo; pero volvió a aparecer y a acentuarse hacia fines de 2014 con la campaña política del ahora primer ministro Alexis Tsipras. Este, desde su visión populista, amenazó con salir del euro y de la Unión Europea. Nótese lo fuerte de la caída en activos domésticos netos y en depósitos desde esas fechas.

En el gobierno, Tsipras ya no habló de salirse del euro, pero la gente ya había captado el mensaje populista: depósitos y activos domésticos netos siguieron cayendo rápidamente. Escenario que sería empeorado por el gobierno de Syriza al convocar al referéndum del pasado domingo, dejando en duda lo que éste iría a definir.

Estoy escribiendo esto en la mañana del domingo, de modo que todavía no se saben los resultados del referéndum. Pero el daño ya está hecho, dado que el sólo convocarlo generó una corrida bancaria, que luego llevó al gobierno a cerrar los bancos y a interponer un límite de 60 euros de retiro de las cuentas en los cajeros automáticos, por día. La corrida fue tal que el New York Times reporta que los bancos griegos no tienen más que cerca de un mil millones de euros para enfrentar los retiros masivos que la gente está esperando hacer al abrirse los bancos el martes.

De noviembre de 2014 a abril de 2015, seis meses, los depósitos cayeron en 32 mil millones de euros, o sea alrededor de 5 mil millones por mes. Pero la rapidez de la salida fue mucho mayor en los últimos días en los que el gobierno se mostraba intransigente y luego convocó al referéndum. Los mil millones que tienen los bancos no les aguantarían ni la mañana del martes, independientemente de si la gente ha votado sí o no en el referéndum. La confianza en el gobierno está ahora por los suelos.

Sea lo que sea que pase, las heridas que el populismo de Tsipras ha causado a Grecia no van a dejar de sangrar por mucho tiempo. La leche derramada en la tierra no puede volverse a colocar en la botella. La gente ha perdido la confianza en el sistema bancario, no porque éste haya dado malos créditos, sino porque el gobierno puede crear de nuevo el dracma y con esto confiscarle los ahorros a los ciudadanos. Y todo esto lo ha causado el gobierno por hablar estúpidamente, por decir y dejar que, sin decirlo, la gente piense que se saldría del euro.

Si Tsipras decide salirse del euro, la devaluación y la inflación se multiplicarán. Las tasas de interés se irán al cielo. Existen quienes creen que los que van a sufrir serían sólo los dueños de los bancos y los depositantes en ellos. Pero los que más sufrirían serían los pobres (los pobres actuales y los de la clase media que se volverán pobres por las devaluaciones), conforme éstos no tienen forma de defenderse. El desempleo aumentaría bruscamente por la falta de inversión y por la quiebra de tanta empresa que se verá imposibilitada de hacer frente a sus deudas, establecidas en euros.

Lo único que quizás podía salvar al país de una crisis espantosa, peor que la actual, era que Tsipras perdiera el referéndum, cumpliera su palabra de renunciar a su puesto, y se hiciera cargo una nueva Administración que jure restituir las políticas razonables que el país tenía antes de la subida de Tsipras y jurara no dejar de lado el euro.

Cada quien evalúe las consecuencias en aquellas naciones con gobiernos populistas que juegan con la moneda.

Economista y consultor económico, Hinds se desempeñó como Ministro de Hacienda de El Salvador entre 1994 y 1999. Se le considera el padre de la dolarización, tras haber propuesto la idea en su país. Es autor de Playing Monopoly with the Devil: Dollarization and Domestic Currencies in Developing Countries (publicado por Yale University Press en 2006) y co-autor con Benn Steil de Money, Markets and Sovereignty (Yale University Press, 2009). Hinds también es columnista de El Diario de Hoy de El Salvador. En 2010, obtuvo el Premio Hayek del Manhattan Institute.