Cuidado con China

Las reservas internacionales de China cayeron en un aproximado de US$70 mil millones...

Las reservas internacionales de China cayeron en un aproximado de US$70 mil millones en noviembre, dejando al fin del mes un saldo de US$3,1 billones. A pesar de que ha estado cayendo durante todo el año (eran cerca de US$3,3 billones en enero), este saldo todavía es el volumen más alto de reservas poseídos por ningún banco central en el mundo. Preocuparse por esta caída podría parecer una exageración, especialmente porque Estados Unidos -una economía sustancialmente más grande- cuenta con US$120 mil millones de reservas. La República Popular China tiene 25 veces más reservas que EE.UU.

La preocupación no es una exageración, sin embargo, por dos razones. La primera es que EE.UU. en rigor no precisa de reservas internacionales, porque emite la principal moneda internacional. Si necesita hacer pagos internacionales, sólo tiene que emitir dólares, que son aceptados como pago en cualquier parte del mundo. De esta forma, EE.UU. puede funcionar perfectamente con cero reservas internacionales.

El renminbi, por otro lado, no es aceptado internacionalmente, por lo que China necesita tener reservas en dólares, o euros, o libras esterlinas, o yenes, o francos suizos para hacer sus pagos internacionales.

El renminbi, por otro lado, no es aceptado internacionalmente, por lo que China necesita tener reservas en dólares, o euros, o libras esterlinas, o yenes, o francos suizos para hacer sus pagos internacionales.

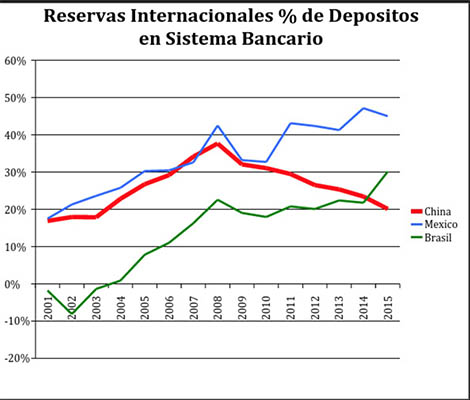

La segunda razón por la que preocuparse es que, conforme se observa en la gráfica adjunta, las reservas como porcentaje de los depósitos en el sistema bancario han estado cayendo sustancialmente desde 2008. En ese año, las reservas representaban cerca de 40 por ciento de los depósitos; a fines de 2015, representaban ya sólo 20 por ciento. Hacia fines de 2016, representarán cerca de 15 por ciento -bastante menos que lo que la relación de reservas a depósitos que mantienen las dos economías más grandes de América Latina.

¿Por qué es importante esta relación de reservas a depósitos? Porque muestra la capacidad del Banco Central de cubrir fugas de capital e importaciones de bienes y servicios. La ciudadanía usa la moneda local (renminbis en este caso) para comprar dólares y sacarlos del país, o para realizar importaciones. En este momento, usando las cifras de fines de 2015, y con la tasa de cambio actual, los usuarios de los bancos chinos podrían comprar todas las reservas del banco central con el 20 por ciento de sus depósitos, mientras que en México tendría que usar el 45 por ciento y, en Brasil, el 30 por ciento.

La preocupación se vuelve más seria al poner la caída de las reservas en el contexto de los signos alarmantes que China ha estado transmitiendo desde hace varios años. Como respuesta a la crisis de 2008, su banco central creó enormes cantidades de dinero, que causaron un boom de bienes raíces. Ese boom culminó alrededor de 2013 con la terminación de la construcción de grandes ciudades que nunca fueron vendidas. Estos bienes raíces que no se han vendido representan grandes pérdidas que todavía no han sido realizadas en los bancos.

Pero, al mismo tiempo, la excesiva creación monetaria también ha resultado en la salida sostenida de enormes capitales. Esta se manifiesta en la caída de reservas mostradas en la gráfica.

La mezcla de estos dos desarrollos, el aumento de los créditos en mora y la caída de las reservas internacionales, es una de las señales más ominosas que puede tener un sistema financiero. Indica que el sistema se aproxima a una etapa de gran inestabilidad, con peligro de una crisis financiera, de grandes devaluaciones e igualmente grandes aumentos en la tasa de inflación y reducciones en la tasa de crecimiento de la economía y sus importaciones.

Dado el enorme tamaño relativo de la economía china en el contexto mundial, la reducción en sus importaciones tendría un efecto muy negativo en las exportaciones de muchos países que le venden bienes y servicios, con lo que la caída de varias economías latinoamericanas que se inició con la disminución de los precios de los productos primarios se volvería peor.

Ningún país evitaría el efecto negativo que una contracción china podría comportar para el mundo.

Economista y consultor económico, Hinds se desempeñó como Ministro de Hacienda de El Salvador entre 1994 y 1999. Se le considera el padre de la dolarización, tras haber propuesto la idea en su país. Es autor de Playing Monopoly with the Devil: Dollarization and Domestic Currencies in Developing Countries (publicado por Yale University Press en 2006) y co-autor con Benn Steil de Money, Markets and Sovereignty (Yale University Press, 2009). Hinds también es columnista de El Diario de Hoy de El Salvador. En 2010, obtuvo el Premio Hayek del Manhattan Institute.